一、数据质量

1、抽样设计

抽样方案采用了分层、三阶段与规模度量成比例(PPS)的抽样设计。初级抽样单元(PSU)为全国除西藏、新疆、内蒙和港澳地区外的2585个市/县。第二阶段抽样将直接从市/县中抽取居委会/村委会;最后在居委会/村委会中抽取住户。每个阶段抽样的实施都采用了PPS抽样方法,其权重为该抽样单位的人口数(或户数)。首轮调查的户数设定为8000——8500户。从可操作性角度出发,各阶段样本数设定如下:首先,根据城乡以及地区经济发展水平,末端抽样的户数(即从每个居委会/村委会抽取的户数)设定在20-50户之间,其平均户数约为25户;其次,在每个市/县中抽取的居委会/村委会数量为4;最后可以计算得到抽取的市/县个数约为8000÷(4×25)=80。

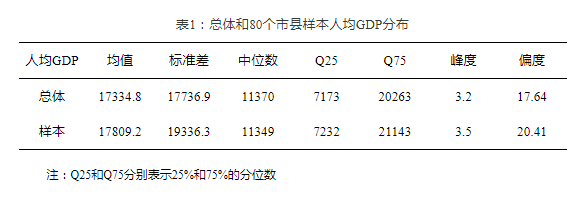

表1列出了抽取的80个市县样本与总体的人均GDP描述统计。可以看出,样本与总体在人均GDP的分布上是非常接近的。

2、拒访率比较

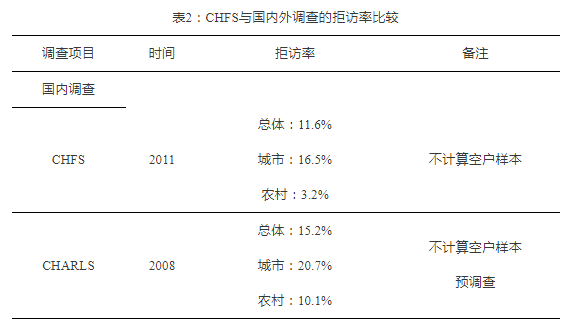

表2列出了与国内外调查数据拒访率的比较。就国内调查而言,CHFS比CHARLS分别低3.75%、5.22%和6.19%。需要注意的是,2008年的调查只涉及甘肃和浙江两个省份,而2011年CHFS调查涵盖25个省份,两者的拒访率进行直接比较可能存在偏差。三个国外数据库都具有一定的可比性,其调查内容都在不同程度上涉及到家庭的资产、收入和支出等,尤其是SCF,是直接可比的调查项目。从表2可以看出,三个调查的拒访率都在25%以上。。这表明拒访率与国外同类调查相比,处在很低的水平上。

3、人口统计学特征

数据的人口统计学特征与国家统计局的公布的数据非常一致,表明样本完全具有全国代表性。表3的第一部分列出了调查的总人口数量、城市人口和农村人口,以及经过权重调整后的城市人口比例。与此对应,表3也汇报了国家统计局公布的2011年全国总人口、城市人口和农村人口。

就家庭规模而言,国家统计局公布的城市和农村家庭规模分别为2.89人和3.98人,CHFS权重调整后的城市和农村家庭规模分别为3.03人和3.76人,无论是城市还是农村,CHFS与国家统计局统计的家庭规模都具有一致性。同时,本次调查与国家统计局统计的人口平均年龄分别为38.09岁和36.87岁,二者也非常接近,可知CHFS调查样本的人口年龄结构分布与全国人口年龄结构分布相一致。就男性占总人口比例而言,CHFS和国家统计局统计出的男性比例分别为50.7%和51.4%,二者相差无几。

按照特定地区是城镇地区还是农村地区来计算城市人口比例,1则计算出的CHFS中城市人口比例为51.4%,与国家统计局公布的指标非常一致。

表3的最后一部分给出人均收入的比较。本次调查比统计局的数据高出2.39%。

通过以上的对比分析可知,本次调查与国家统计局调查结果得出的家庭规模、人口年龄结构、性别比例和人均收入都具有广泛的一致性,CHFS具有全国代表性的结论是有可靠依据的。

二、收入和储蓄

1、家庭收入

数据显示,家庭收入均值为52087元/年,其中,城镇庭和农村家庭分别为71546元/年和27606元/年。

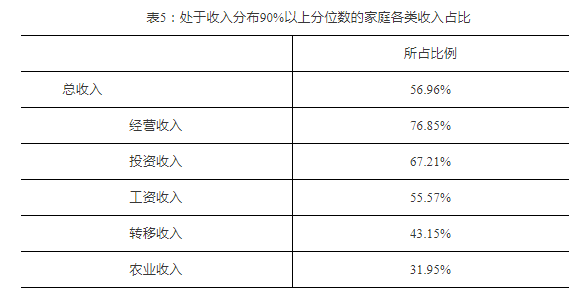

根据CHFS调查数据,中国家庭收入不均现象非常严重。处于收入分布90%以上分位数的家庭的可支配收入占所有家庭可支配收入的56.96%。表5汇报了这些高收入家庭各项收入在所有家庭中的占比情况,其中,经营收入的76.85%被处于收入分布90%以上分位数的家庭所有,经营收入不均现象最为严重。

2、家庭储蓄

总储蓄占总收入的19.25%,低于依据宏观数据计算出来的储蓄率,但仍然处于较高水平。从储蓄的分布来看,家庭储蓄分布极为不均。55%的家庭没有或几乎没有储蓄,而处于收入分布90%以上分位数的家庭储蓄率为60.6%,其储蓄金额占当年总储蓄的74.9%。处于收入分布95%以上分位数的家庭的储蓄率为69.02%,其储蓄金额占当年总储蓄的61.6%。因此,中国高储蓄的根本原因不是广大民众没有足够的消费动机,而是广大民众没有足够的收入。现行促进消费的政策对广大民众的影响不大。因此,增加消费、减少储蓄最有效的政策是提高广大民众的收入水平以减少收入不均。

三、非金融资产

1、房产

(1)自有住房拥有率

在调查样本中,自有住房拥有率为89.68%。城市家庭自有住房拥有率为85.39%,农村家庭拥有自有住房率为92.60%。东、中、西部地区家庭自有住房拥有率分别为87.35%、94.42%、90.41%。世界平均住房拥有率为63%,美国为65%,而日本为60%,我国自有住房拥有率处于世界前列。

(2)拥有住房数量

城市户均拥有住房已经超过了1套,为1.22套,农村户均拥有住房为1.15套。拥有一套住房的城市家庭占69.05%,拥有两套住房的城市家庭占15.44%,拥有三套及以上住房的城市家庭为3.63%。而在农村, 80.42% 的家庭拥有一套住房,12.20%的家庭拥有两套住房,2.10%的家庭拥有三套住房。从不同地区来看,东部地区71.31%的家庭有一套住房,15.08%的家庭有两套住房,4.12%的家庭有三套以上住房。中部地区80.27%的家庭有一套住房,14.03%的家庭有两套住房,1.16%的家庭有三套以上住房。西部地区84.27%的家庭有一套住房,8.03%的家庭有两套住房,只有0.80%的家庭有三套以上住房。

(3)人均居住面积

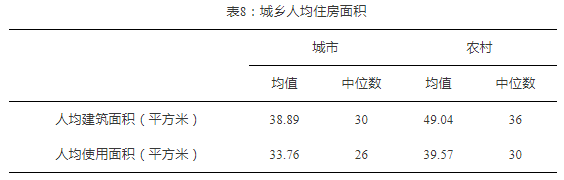

城市人均建筑面积为38.89平方米,人均使用面积为33.76平方米。农村人均建筑面积为49.04平方米,人均使用面积为39.57平方米。

(4)住房价值

表9揭示了住房成本价格和当前价值的差异较大,表明住房受益非常可观

(5)住房负债

样本中有13.94%的城市家庭为购买住房而向银行贷款,不仅如此,还有7.88%的非农户籍家庭通过银行以外的其他渠道借款以获得住房。从住房贷款或借款的规模来看,非农家庭购房贷款总额平均为28.39万元,占家庭总债务的47%;农业家庭购房贷款总额平均为12.22万元,占家庭总债务的32%。

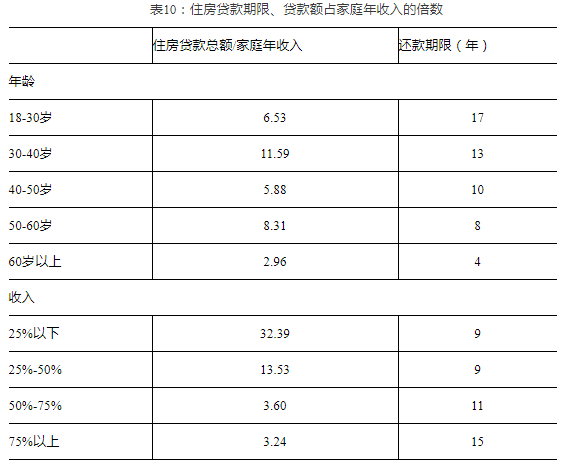

表10表明住房贷款总额远远大于家庭年收入,户主年龄在30-40岁之间的家庭负担最重,贷款总额平均为家庭年收入的11倍多;收入处于最低25%的那部分家庭贷款额达到了其年收入的32倍之多。由此可见,住房贷款是许多家庭的沉重负担,“房奴”在中国的确是一个值得关注的现象。

2、汽车

(1)汽车拥有率

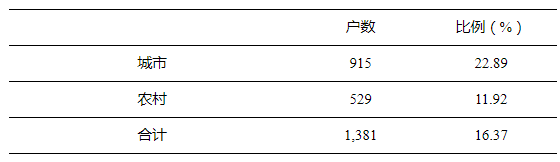

表11说明城市家庭拥有汽车的比例为22.89%,农村家庭拥有汽车的比例为11.92%,总体来看,中国家庭拥有汽车的比例为16.37%。

表11:家庭拥有汽车

(2)汽车品牌分布

中国家庭金融调查数据显示,家庭拥有的汽车市场占有率前4名均是国外品牌,它们是大众(7.35%)、丰田(5.69%)、别克(4.25%)、现代(3.90%),其后依次是长安、本田、东风、五菱、奇瑞、福特。前十名中有6个国外品牌。

3、工商经营

(1)工商项目拥有

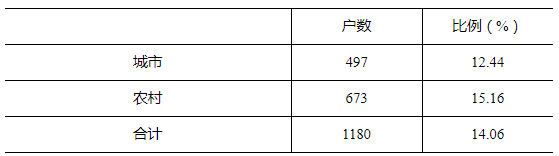

表12:家庭拥有工商项目比例

如表12所示,城市有12.44%的家庭拥有工商项目,农村有15.16%的家庭拥有工商项目,总体来看,有14.06%的中国家庭拥有工商经营项目,远高于美国的7.2%。

(2)经营负债

从事农业生产的农业户籍家庭有5.84%目前有银行贷款,仅从事工商业生产项目的农业户籍家庭有9.83%拥有银行贷款。约15%的既从事农业生产又从事工商业生产活动的农业户籍家庭拥有行贷款。对非农户籍家庭,仅从事农业生产项目的家庭中有9.47%拥有贷款;有12.81%的从事工商业生产的家庭以及20%既从事农业生产又从事工商业生产的家庭拥有银行贷款。

(3)信贷约束

就从事农业或工商业的家庭而言,没有银行贷款的家庭中有75.03%不需要银行贷款。值得特别注意的是,在目前没有贷款的家庭中,约18.89%的家庭需要银行贷款。这些家庭中,有14.8%没有提出申请。而约4.1%的家庭虽提出申请但被银行拒绝。就没有提出贷款申请的原因而言,农业户籍家庭与非农户籍家庭都主要将未提出贷款申请的原因归结为“估计申请后不会获批”,分别占52.5%与41.4%。其次是“申请过程麻烦”和“其他”原因。“不知道如何申请”所占比重最低,仅13.02%的农业家庭与10.34%的非农家庭将未提出贷款申请的原因归咎于此。向银行提出贷款申请但被拒家庭以及由于害怕申请被拒而未提出贷款申请的家庭均在一定程度上面临信贷约束,两类家庭占所有从事农业或工商业活动家庭的10.7%。

(4)教育与创业

教育在工商业活动中起着重要的作用。从户主的平均受教育年限来看,过去一年从事工商业的家庭其户主平均受教育年限为9.77年,比未从事工商业家庭户主平均受教育年限高,后者仅8.86年。

对资产位于最低20%以及资产位于20%~40%的家庭,其户主的平均受教育年限为8.13年。资产位于40%~60%分位数项目,其户主的平均受教育年限为9.55年。资产位于60%~80%分位数项目,其户主的平均受教育年限为10.04年。资产位于最高20%的项目,其户主的平均受教育年限也最高,为12.48年。由此可见,资产随着受教育年限的增加有增加的趋势。

四、金融资产

1、金融资产总量

家庭金融资产平均为6.38万元,中位数为6000元。分城乡来看,城市家庭金融资产平均为11.20万元,中位数为1.65万元;农村家庭金融资产平均为3.10万元,中位数为3000元;家庭金融资产在城乡之间的差异显著,中位数达到3.5倍。从均值和中位数之间的差异可知,金融资产在家庭之间的分布是不均匀的。

2、无风险资产占比高

家庭金融资产中,银行存款比例最高,为57.75%;现金其次,占17.93%;股票第三,占15.45%;基金为4.09%;银行理财产品占2.43%。银行存款和现金等无风险资产占比高。

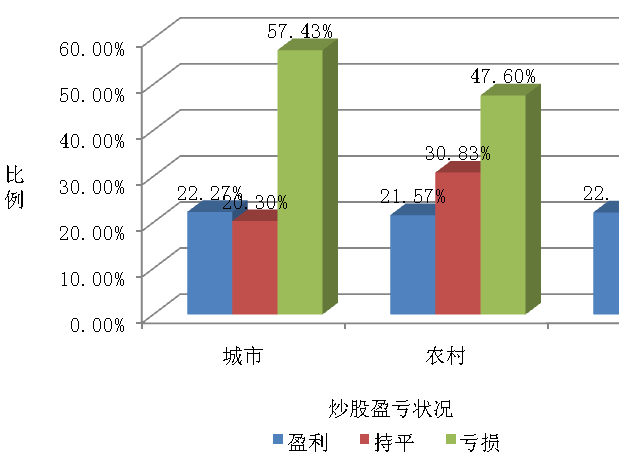

3、炒股盈亏的“二八”法则

有效样本中,盈利的家庭占22.27%;盈亏平衡的家庭占21.82%;亏损的家庭比例达56.01%。可见,高达77%的炒股家庭没有从股市赚钱。这与人们上说的“二八”法则比较接近。

4、炒股盈亏的年龄效应

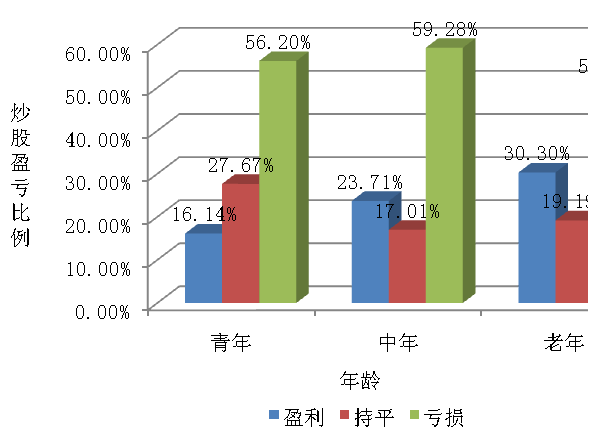

根据户主年龄将家庭分为青年、中年和老年,我们发现年龄与炒股盈利成正相关关系。

在户主为青年的家庭中,炒股盈利占16.14%;盈亏平衡的家庭占27.67%;亏损的家庭占56.20%。在中年家庭中,炒股盈利的占23.71%;盈亏平衡的占17.01%;亏损的占59.28%。在老年家庭中,炒股盈利的占30.30%;盈亏平衡的占19.19%;亏损的占50.51%。总体来看,随着年龄的增加,炒股赚钱的比例呈增加的态势。

目录

第一章 2014-2018年家庭金融行业分析

第一节 2014-2018年世界家庭金融发展总体状况

一、国际家庭金融行业结构面临发展变局

二、2014-2018年全球家庭金融市场持续扩张

三、2014-2018年国际家庭金融市场发展态势

四、经济全球化下国外家庭金融开发的策略

第二节 2014-2018年中国家庭金融行业的发展

一、我国家庭金融行业发展取得的进步

二、2014-2018年中国家庭金融行业发展态势

三、中国家庭金融行业逐步向优势区域集聚

四、我国家庭金融行业的政策导向分析

第三节 家庭金融行业的投资机遇

一、我国家庭金融行业面临的政策机遇

二、产业结构调整为家庭金融发展提供良机

三、我国家庭金融行业投资潜力

第四节 家庭金融行业发展存在的问题

一、中国家庭金融行业化发展的主要瓶颈

二、我国家庭金融行业发展中存在的不足

三、制约中国家庭金融行业发展的因素

四、我国家庭金融行业发展面临的挑战

第五节 促进我国家庭金融行业发展的对策

一、加快我国家庭金融行业发展的对策

二、促进家庭金融行业健康发展的思路

三、发展壮大中国家庭金融行业的策略简析

四、区域家庭金融行业发展壮大的政策建议

第二章 2014-2018年中国家庭金融产业运行环境分析

第一节 2014-2018年中国宏观经济环境分析

一、中国GDP分析

二、消费价格指数分析

三、城乡居民收入分析

四、全社会固定资产投资分析

第二节 2014-2018年中国家庭金融产业政策环境分析

一、家庭金融产业政策分析

二、家庭金融标准分析

第三节 2014-2018年中国家庭金融产业社会环境分析

一、人口环境分析

二、教育环境分析

三、文化环境分析

四、生态环境分析

第三章 2014-2018年中国家庭金融产业运行走势分析

第一节 2014-2018年中国家庭金融产业发展概述

一、家庭金融产业回顾

二、世界家庭金融市场分析

第二节 2014-2018年中国家庭金融产业运行态势分析

一、家庭金融价格分析

二、世界先进水平的家庭金融

第三节 2014-2018年中国家庭金融产业发展存在问题分析

第四章 2014-2018年中国家庭金融产业市场运行态势分析

第一节 2014-2018年中国家庭金融产业市场发展总况

一、家庭金融市场情况分析

二、家庭金融需求分析

三、家庭金融需求特点分析

第五章 2014-2018年中国家庭金融行业主要数据监测分析

第一节 2014-2018年中国家庭金融行业规模分析

一、企业数量增长分析

二、从业人数增长分析

三、资产规模增长分析

第二节 2018年中国家庭金融行业结构分析

一、企业数量结构分析

二、销售收入结构分析

第三节 2014-2018年中国家庭金融行业盈利能力分析

一、主要盈利指标分析

二、主要盈利能力指标分析

第六章 2014-2018年中国家庭金融市场竞争格局分析

第一节 2014-2018年中国家庭金融竞争现状分析

一、家庭金融市场竞争力分析

第二节 2014-2018年中国家庭金融产业集中度分析

一、家庭金融市场集中度分析

二、家庭金融区域集中度分析

第三节 2014-2018年中国家庭金融企业提升竞争力策略分析

第七章 家庭金融优势企业竞争性财务数据分析

第一节 A公司

一、企业概况

二、企业主要经济指标分析

三、企业盈利能力分析

四、企业偿债能力分析

五、企业运营能力分析

六、企业成长能力分析

第二节 B公司

一、企业概况

二、企业主要经济指标分析

三、企业盈利能力分析

四、企业偿债能力分析

五、企业运营能力分析

六、企业成长能力分析

第三节 C公司

一、企业概况

二、企业主要经济指标分析

三、企业盈利能力分析

四、企业偿债能力分析

五、企业运营能力分析

六、企业成长能力分析

第四节 D公司

一、企业概况

二、企业主要经济指标分析

三、企业盈利能力分析

四、企业偿债能力分析

五、企业运营能力分析

六、企业成长能力分析

第五节 E公司

一、企业概况

二、企业主要经济指标分析

三、企业盈利能力分析

四、企业偿债能力分析

五、企业运营能力分析

六、企业成长能力分析

第六节 F公司

一、企业概况

二、企业主要经济指标分析

三、企业盈利能力分析

四、企业偿债能力分析

五、企业运营能力分析

六、企业成长能力分析

第七节 G公司

一、企业概况

二、企业主要经济指标分析

三、企业盈利能力分析

四、企业偿债能力分析

五、企业运营能力分析

六、企业成长能力分析

第八节 H公司

一、企业概况

二、企业主要经济指标分析

三、企业盈利能力分析

四、企业偿债能力分析

五、企业运营能力分析

六、企业成长能力分析

第八章 2019-2023年中国家庭金融产业发趋势预测分析

第一节 2019-2023年中国家庭金融发展趋势分析

一、家庭金融产业发展方向分析

二、家庭金融竞争格局预测分析

三、家庭金融行业发展预测分析

第二节 2019-2023年中国家庭金融市场预测分析

一、家庭金融供给预测分析

二、家庭金融需求预测分析

第三节 2019-2023年中国家庭金融市场盈利预测分析

第九章 2019-2023年中国家庭金融行业投资机会与风险分析

第一节 2019-2023年中国家庭金融行业投资环境分析

第二节 2019-2023年中国家庭金融行业投资机会分析

一、家庭金融投资潜力分析

二、家庭金融投资吸引力分析

第三节 2019-2023年中国家庭金融行业投资风险分析

一、市场竞争风险分析

二、政策风险分析

三、技术风险分析

第四节 启慧联恒专家建议

图表目录

图表:全球家庭金融行业发展历程分析

图表:2018年我国家庭金融行业需求结构分析

图表:2014-2018年全球家庭金融行业市场规模分析

图表:2014-2018年我国家庭金融行业市场供给分析

图表:2014-2018年我国家庭金融行业市场需求分析

图表:2014-2018年我国家庭金融行业总资产周转率分析

图表:2014-2018年我国家庭金融行业企业数量分析

图表:2014-2018年我国家庭金融行业从业人数分析

图表:2014-2018年我国家庭金融行业资产规模分析

图表:2018年我国家庭金融行业企业数量结构分析

图表:2014-2018年我国家庭金融行业销售成本分析

图表:2014-2018年我国家庭金融行业管理费用分析

图表:2014-2018年我国家庭金融行业利润总额分析

图表:2014-2018年我国家庭金融行业成本费用利润率分析

图表:2018年我国家庭金融行业市场需求集中度分析

图表:..........(更多图表请咨询启慧联恒研究组)

家庭金融行业分析报告由启慧联恒出品,报告版权归启慧联恒公司所有。本报告是启慧联恒公司的研究与统计成果,报告为有偿提供给购买报告的客户使用。未获得启慧联恒公司书面授权,任何网站或媒体不得转载或引用,否则启慧联恒公司有权依法追究其法律责任。如需订阅研究报告,请直接联系本网站,以便获得全程优质完善服务

扫一扫,权威审核标准早知道

扫一扫,加微信联系我们

扫一扫,加微信联系我们